通販で購入した際、代金を商品が届いた後にコンビニや銀行で支払うことができる「後払い決済サービス」を提供する事業者が増えている。近年は大手企業の参入が相次ぎサービスが多様化。後払い決済の認知度や信頼感が高まり、消費者の利用も増えることが予測される。また、後払い決済の消費者ニーズの高まりに合わせて導入するEC事業者もさらに増える可能性が高い。市場拡大が見込まれる後払い決済サービスを提供する各社の現状や、今後の戦略などを聞いた。

市場を作ってきたネットプロテクションズが成長を続ける一方、2012年8月に通販大手のニッセンが参入。昨年8月から決済代行大手のGMOペイメントゲートウェイが子会社を通じてサービスの提供を始めている。通販大手のスクロールも通販支援子会社のスクロール360を通じ、「後払いドットコム」という後払い決済サービスを提供するキャッチボールを買収、後払い決済サービスに参入した。今年4月には、クレジット決済大手のジャックスが参入。さらに、10月からはヤマトグループで金融事業を手がけるヤマトクレジットファイナンスも後払い決済サービスを始める予定だ。

- ネットプロテクションズ サービス提供実績と強固なシステム基盤

- ニッセン 安心感とBtoBサービスの多彩さを強みに

- GMOペイメントサービス トータル決済の提供が可能、請求書を選べる仕組みも

- キャッチボール 上限額なく、手数料も個別に柔軟に対応可能

- ジャックス 70万店の加盟店ネットワークと与信ノウハウを活用

新規顧客獲得に有効

未回収リスク保証型の後払い決済サービスの基本的なスキームは、サービス提供事業者が通販事業者に購入者の商品購入代金を立て替え払いした上で、購入者に商品が届いたのちに請求を発送、顧客はコンビニや銀行などで代金を支払うというもの。そのため、通販事業者は商品代金をとりはぐれることがなく、未回収代金の督促といった作業も必要なくなる点が特徴だ。

後払い決済にはどのようなメリットがあるのか。まず、消費者の視点から見てみると、注文した商品を確認してから代金の支払いができることが挙げられる。例えば、今で使ったことがないECサイトで商品を購入する際、消費者は注文した商品が届くのか不安を持つケースがある。後払い決済があれば、商品が届いた後、代金を支払ことができるので、安心して商品を注文できるわけだ。

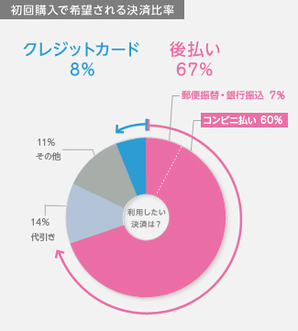

つまり、通販事業者から見れば新規顧客の獲得ツールにもなると言える。ネットプロテクションズが行った消費者調査でも、初めて訪れるネットショップで商品を購入する際、最も利用したい支払い方法として、67%が後払いを選択。クレジットカードを選んだ消費者の8.3倍となっているという。

代金振り込みサイクルも自由に選定可能

通販事業者のメリットは債権の未回収リスクがないこと。自社で後払い決済を提供すると、きちんと代金を支払う顧客なのかという見極めが難しく、代金を支払わない顧客に対しては督促を行うなど販売とは別の人的リソースが必要となる。クレジットカード決済でも、チャージバックなどが発生すれば、EC事業者は購入代金を回収することができない。その点、未回収リスク保証型の後払い決済サービスを利用すれば、こうした未回収がなくなる。

代金の振込みサイクルが比較的自由に決めることができるのも後払いサービスの強み。サービス提供者は立て替え払いを行うことを前提にしているため、いつ通販事業者に代金を振り込んでも影響は少ないためだ。後払い決済は少しでも早く代金を回収したい通販事業者にとっては、利用しやすい決済サービスといえる。

競合増加で新たなサービス開発に

競合が増えることで、さらに市場の拡大が見込まれる。大手企業の参入増加することで、消費者への認知度が高まるとともに、後払いサービスを利用する消費者も増えると考えられる。また、サービス提供事業者間の競争が行われることで、EC事業者にとってさらに使いやすい料金で提供されたり、新たな機能が追加されるなど、さらに使いやすいサービスに発展する可能性もある。そうなれば、導入するEC事業者も拡大するだろう。

すでに新たな機能が生まれ始めている。GMOペイメントサービスやニッセンが提供しているリアルタイム与信は、通常10分ほどかかっていた与信をその場で行うというもの。スムーズな取引ができるとして、取引量が多い大手ECサイトに人気の機能だ。

ネットプロテクションズは会員向けのポイントサービスを始めた。ポイントは後払い決済を選ぶ要因になるほか、EC事業者にとって集客サービスとして活用可能。新たなサービスとして期待されている。

さらに、スマートフォンEC市場の拡大が追い風となる。スマホでカード情報を登録するのは手間がかかり、セキュリティ面からもユーザーの不安は大きい。そのため、スマホECと後払い決済は相性は良い。実際、決済各社ではスマホECの取引額の伸び率は、市場の伸び率よりも高いようで、スマホと後払い決済の相性の良さを実証している。

今回、後払い決済を提供する5社に取材を行い、各社のサービスの強みや今後の展開を聞いた。サービスの概要についてアンケートを実施し、以下にまとめた(2014年6月20日時点)。