ECサイトで顧客満足度を高めてリピートしてもらうには、ユーザーが利用したい決済方法を用意することも重要です。

この記事では、「ECサイトでよく使われる決済方法は何か」ということから、さまざまな決済方法の特徴、選び方、注意点まで紹介します。

ツクルくん

ツクルくん最近は代引きや銀行振込、クレジットカード以外にも、さまざまな決済方法があるよね。ECサイトを運営するならどの決済方法を取り入れたら良いのかな?

カラミちゃん

カラミちゃんECサイトの客層や商品によって好まれる決済方法は変わってくるため、それぞれの決済方法の特徴を学んで一番良い方法にしましょう。

ECサイトでよく使われる決済方法! その利用率の割合とは

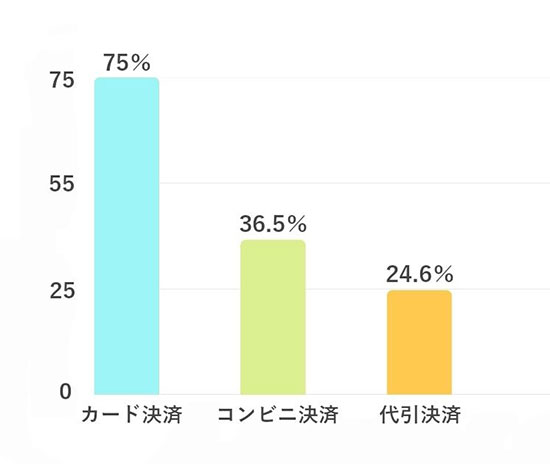

下記は、総務省の「令和2年 通信利用動向調査報告書(世帯編)」に基づき、15歳以上の人がインターネットで商品を購入するときの決済手段をグラフにしたものです。

一番多かったのがクレジットカード払いで、75.0%でした。次いで、コンビニ払い(36.5%)、代金引換(24.6%)と続きます。

また、使用されている決済手段の上位には上がってきていないものの、近年は電子マネーによる支払いなども増えてきていることが、同調査によってわかっています。

「カラーミーショップ」でよく使われる人気の決済方法

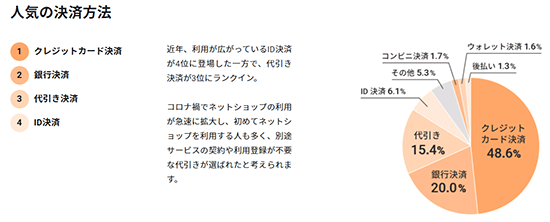

ネットショップ作成サービス「カラーミーショップ」でも独自に決済方法についてアンケートをとり、公開しています。

「カラーミーショップのデータで読み解く、日本のネットショップの最新動向」の調査によると、人気の決済方法の1位は48.6%でクレジットカード決済、2位は20.0%で銀行決済、3位は15.4%で代引きでした。

総務省の通信利用動向調査の結果と同じように、クレジットカード決済を利用する人の割合がかなり高いことがわかります。

決済方法の充実はカゴ落ち防止につながる

上記で紹介したような人気の決済方法を用意することは、カゴ落ちを防いでくれる効果もあります。

カゴ落ちとは、顧客が商品をカートに入れたものの、購入まで至らずにサイトを離れてしまうことです。

アメリカのBaymard Instituteの調査によると、カゴ落ちが起こってしまうのは以下のようなことが原因だと報告されています。

- ただサイトを回遊していただけだった/今買う準備をしていなかった

- 送料・税金・手数料などの追加費用が高すぎた

- 購入する際にアカウント作成が必要だった

- 購入完了までのプロセスが複雑・長すぎた

- 支払方法の種類が少なかった

このように、購入までの面倒さや不便さがあるとカゴ落ちの原因になるということがわかります。

逆の発想をすれば、よく使われる決済方法を導入して購入しやすくすることでカゴ落ち率を下げることができるといえます。

また、「購入する際にアカウント作成が必要だった」などについても、サイトごとのアカウント作成が不要な「Amazon Pay」などの決済方法を導入することで面倒さや不便さが解消され、カゴ落ちによる損失を防げるかもしれません。

このことからも、決済方法の充実は売り上げアップにつながることがわかるでしょう。

ECサイトの主な決済方法7つの特徴とメリット・デメリットを紹介

ここからは、ECサイトでよく利用される以下7つの決済方法の特徴について、販売側と顧客側それぞれのメリット・デメリットを見ていきましょう。

- クレジットカード決済

- コンビニ決済

- 代金引換(代引き)

- キャリア決済

- ID決済

- 後払い決済

- 銀行振込

1.クレジットカード決済

クレジットカードを利用した決済がクレジットカード決済です。

ECサイトにおいて購入者は、自身のクレジットカードの番号などを入力することによって決済します。

クレジットカード決済は購入者から直接入金が行われるのではなく、クレジットカード会社が料金を立て替え、その後、購入者の利用額から手数料を差し引いた金額額がショップに支払われる仕組みです。

クレジットカード決済をショップが導入するには、各クレジットカード会社と契約する方法のほか、決済代行会社と契約を結んで、複数のクレジットカード会社を利用できるようにする方法があります。

販売側のメリット・デメリット

販売者側のクレジットカード決済導入のメリットは、利用者が多いことです。

先ほどの総務省の調査や「カラーミーショップ」のアンケートでもわかるように、ECサイトで買い物する顧客の多くはクレジットカード決済を利用しています。

導入することで、カゴ落ちや販売機会の損失などを回避できるでしょう。また即時に決済されるため、商品発送までの時間の短縮にもなります。

デメリットは、導入に時間がかかること、クレジットカード決済手数料が発生することといえます。

またチャージバックといって、第三者によるカードの不正利用などを理由に決済後にクレジットカード会社から売り上げが取り消され、商品代金が未回収となるリスクもあることを覚えておきましょう。

顧客側のメリット・デメリット

顧客側がクレジットカード決済を利用する主なメリットは、クレジットカードのポイントを獲得できたり、分割払いが選択できたりすることです。

分割や返済額を毎月一定にするリボルビング払い(リボ払い)を利用することで、手持ちの現金だけでは買えない高額な商品やサービスにも手を出しやすくなります。

デメリットとしては、クレジットカードの種類によっては年会費がかかったり、分割払いの回数によって高額な手数料が発生したりすること。

特にリボ払いは毎月の返済額が低いと返済期間が長くなってしまい、手数料が高額になってしまうので注意が必要です。

2.コンビニ決済

コンビニ決済は、ECサイトで決済をする際にコンビニを選択して購入手続きを完了させた後、自分が指定したコンビニで購入者が支払いをする決済方法です。

注文確定後に発行される払込票を使ってコンビニのレジで代金を支払う方法と、注文確定後に発行される払込用番号をコンビニの端末に入力して払込票を発行し、レジで支払う2つの方法があります。

販売側のメリット・デメリット

販売者がコンビニ決済を導入するメリットは、購入者層を拡大できることと、販売機会の損失を回避できることです。

コンビニ決済は若年層や高齢者など誰でも利用できることから、クレジットカードを持っていない人でもネットでの買い物が可能になるので購入者層の拡大が見込めます。

また、先ほどの総務省の調査によるとクレジットカード決済に次いで利用者が多い決済方法のため、販売機会の損失回避にもなるでしょう。

デメリットは、支払いが利用者のタイミングに左右されるため、注文から入金確定まで時間がかかる可能性があることです。

また、購入者が支払いを忘れて支払期限が過ぎてしまった場合、注文がキャンセルになることもあります。

顧客側のメリット・デメリット

顧客がコンビニ決済を利用するメリットは、クレジットカードを作れない若年層でもネットショップで買い物ができることです。

また自分のタイミングで支払いがしやすいこともあげられます。コンビニは24時間利用できるため、支払期限内であれば任意のタイミングで決済できます。

デメリットは、支払いのためにコンビニまで足を運ぶ必要があること。特に、コンビニが自宅や勤務先の近くにない人はわざわざコンビニへ行って支払うことが不便に感じるかもしれません。

3.代金引換(代引き)

代金引換は、販売者の代わりに宅配業者が代金を回収するサービスで、代引きともいわれます。

宅配業者が購入者から代金を回収した後に、ショップへ商品代金が振り込まれる仕組みです。

似たようなサービスに「着払い」がありますが、着払いは決済方法ではなくあくまで送料の支払い方法です。

着払いの場合は商品代金をすでに何らかの方法で支払っているので、宅配業者へは送料のみ支払います。一方、代金引換は、送料を含むすべての商品代金を宅配業者に支払う決済方法です。

販売側のメリット・デメリット

代金引換は、クレジットカード決済やコンビニ決済に次いでよく利用されている決済方法です。

そのため自身のECサイトに導入することで、販売機会の損失を防げます。また、商品と引き換えに代金が支払われる仕組みですので、未払いのリスクも減るでしょう。

デメリットは、代引き料金支払い時に購入者がクレジットカードで支払うことなどにより、販売側の手数料負担が重くなってしまうことです。

また、購入者による荷物の受取拒否が起こると、返送料や手数料を販売側が負担することになってしまいます。

顧客側のメリット・デメリット

顧客側が代金引換を利用するメリットは、商品との引き換えとして代金を支払うため「代金は払ったのに商品が来ない」といったリスクもなく、安心して買い物ができることです。

また、コンビニ決済と同じで、クレジットカード決済に比べて誰でも利用しやすいというメリットもあります。

デメリットは、在宅でないと商品の受け取りや代金の支払いができないことです。商品は代金と引換えのため、宅配ボックスは利用できません。

また、商品の代金や送料とは別に代引き手数料が発生する場合も多く、支払総額が増えるデメリットもあります。

4.キャリア決済

キャリア決済は、ドコモやauなどの各キャリア(携帯電話サービスを提供している通信会社)と紐づけて決済する方法です。

ユーザーは購入する際、利用している通信会社のIDやパスワードを入力して決済し、その後、携帯電話の利用料金とまとめて商品代金を支払います。携帯電話やスマホユーザーにとって利用しやすいのが特徴です。

キャリア決済が行われた後は、販売者が各キャリアまたは仲介業者に決済情報を送信すると、各キャリアから代金が支払われます。

販売側のメリット・デメリット

キャリア決済は、クレジットカードを所有していない人や若年層に人気のある決済方法です。販売側が導入することで、新たな購入層を取り込めるでしょう。

デメリットは、キャリアによって仕様(システム)が異なっているため管理が大変になることです。

そのためキャリアごとに契約するのではなく、仲介業者と契約して代表的なキャリア決済をまとめて利用できるようにする方法もありますが、その場合は手数料負担が大きくなるので注意が必要です。

顧客側のメリット・デメリット

購入者側がキャリア決済を利用するメリットは、クレジットカードがなくても、簡単に購入手続きができることです。

認証画面で自身のIDや暗証番号などを入力すれば決済できるため、コンビニや銀行まで足を運ばなくても自宅で決済できます。

一方でデメリットは、スマホや携帯電話を契約する会社によってはキャリア決済を利用できないことです。

ドコモやau、ソフトバンク、楽天モバイルなどの大手キャリアは対応していますが、格安SIMの契約では利用できないこともあります。

また、各キャリアで限度額が決まっているので、クレジットカードのように何十万円もする高額な買い物はできないことも、顧客側のデメリットの1つでしょう。

5.ID決済

ID決済は、外部のサービスに登録している情報と連携することで決済するサービスです。「Amazon Pay」「PayPay」「楽天ペイ」などがID決済に該当します。

ID決済ではユーザーの決済後に、サービス業者から販売側に売上金額が入金される仕組みです。

加盟店の増加やキャッシュレス決済の利用増にともない、ECサイトに限らず実店舗でも年々導入が増えている決済方法です。

販売側のメリット・デメリット

販売者側がID決済を導入するメリットは、サービスによっては若年層の利用者を取り込めること、情報入力の手間がないためカゴ落ちを防止できることです。

また、各サービスが独自で還元キャンペーンなどを行っているため、キャンペーン目当てに利用する顧客の獲得も期待できます。

デメリットは、決済手数料の負担と現金化までに時間がかかること。

利用する決済サービスにもよりますが、実際の売上日から入金日までの期間が長い場合、資金繰りが難しくなることも考えられます。

顧客側のメリット・デメリット

顧客側がID決済を利用するメリットは、購入までスムーズに進むことです。サイトごとに情報を登録する必要がないため、利用しやすいといえます。

また、利用するID決済にもよりますが、現金チャージや支払いをクレジットカードや銀行振込、ATMからの振り込みなど、多様な方法から選択できます。ユーザーの都合に合わせて残高のチャージや支払い方法を変更できるため利便性が高いです。

デメリットは、ショップによって利用できるID決済が異なること。ID決済自体に対応していても、自身の利用するID決済には対応していないこともあるでしょう。

6.後払い決済(BNPL)

後払い決済とは、商品を受け取った後に購入者が支払いを行う決済方法です。英語では「Buy Now Pay Later」といい、「BNPL」と略されることもあります。

購入者は、振込票などを使って支払期限までに銀行振込やコンビニで代金を支払います。後払い決済は与信枠(個人ごとの利用限度額)が設けられており、与信枠の範囲での利用が可能です。

購入者が後払い決済をした場合、販売者は決済代行業者に購入者の情報を送信します。その後、与信により支払い可否が判明し、後払いが認められれば、代金が決済代行会社から販売側に立替払いされる仕組みです。

販売側のメリット・デメリット

後払い決済の販売者側のメリットは、未回収リスクや受取拒否を軽減できることです。

後払いと聞くと未回収のリスクが高そうですが、代金は与信後に決済代行業者から支払われますので、購入者が実際に支払いをするまで待つ必要はありません。

さらに、現金が手元にない場合でも商品を購入できるので、購入者アップも見込めるでしょう。

一方デメリットとしては、決済代行業者のプランによって手数料がかさむことがあげられます。

顧客側のメリット・デメリット

後払い決済の1番のメリットは、手元に現金がなくても商品を購入できることです。

商品の到着後、支払いまでに1~2週間程度の期間が設けられており、すぐに支払わなくても良いため、支払いの調整がしやすいのが購入者側のメリットでしょう。

また、商品を受け取ってからの支払いになるので安心感もあります。

デメリットは、決済代行業者ごとに利用枠が決まっているので、高額な商品の購入ができない可能性があることです。

クレジットカードのように利用枠を確かめられない、分割を利用できないこともある、などの不便さもあります。

7.銀行振込

銀行振込は、販売者が指定する銀行口座などに購入者が代金を直接支払う決済方法です。銀行窓口やATMでの支払いのほか、インターネットバンキングでの支払いもできるため、年配者を中心に幅広い層で利用されています。

「Pay-easy(ペイジー)」というサービスを利用すれば、振込先や金額などの入力が必要ないため、誤振込を防ぐこともできます。

販売側のメリット・デメリット

銀行振込を販売者が取り入れるメリットとしては、昔からある決済方法なので認知度が高く、年配者を中心に幅広い層で利用されていることです。直接口座に入金されるため不払いのリスクもなく、運用コストもかかりません。

デメリットは、入金と注文を照らし合わせる消し込みに時間がかかることと、金融機関によっては15時以降の入金が翌日払いになることです。確認までのタイムラグにより、発送まで時間がかかることもあります。

顧客側のメリット・デメリット

顧客が銀行振込を利用するメリットは、昔からなじみのある方法なのでわかりやすく利用しやすいことです。同一銀行への振り込みであれば、手数料も節約できます。

デメリットは、利用する金融機関によって入金の反映が遅くなることといえます。

24時間対応しているインターネットバンキングの利用も広がってきていますが、購入者自身や振込先がネットバンキングでないと、15時以降に入金したものは翌営業日に反映されます。

休日や祝日をはさむとショップの確認が遅くなり、購入手続き後の発送も遅くなってしまうでしょう。

自社ECサイトの決済方法の選び方

利用者のニーズに対応するべく、決済方法は豊富にあるに越したことはありません。しかし手数料のコストを考えると、すべての決済方法を用意することは現実的に難しいでしょう。

そこで、自社のECサイトに合った決済方法を選ぶ際のポイントについてご紹介します。

顧客の年齢層に合わせる

利用者の多い決済方法を導入することももちろん大切ですが、自社の主なターゲット層がよく利用する決済方法を導入することも重要です。

たとえば、クレジットカードの所有が少ない若年層をターゲットにしているのであれば、クレジットカード決済だけではニーズにうまく対応できません。キャリア決済やID決済など、若年層の利用が多い決済方法の導入が必要でしょう。

商品に合った決済方法にする

販売する商品や販売形態によって、相性の良い決済方法は変わってきます。

具体的にはデジタルコンテンツはキャリア決済、チケット販売はコンビニ決済、業者向けの商品なら銀行振込や後払い決済と相性が良いといわれています。

販売する商品や販売形態を踏まえて決済方法を取り入れると、無駄なコストをかけずに済むでしょう。

ですがもし「自社の商品と相性の良い決済方法がわからない」という場合は、どの商品・販売方法とも相性が良いといわれているクレジットカード決済の導入がおすすめです。

クレジットカード決済は分割払いもできるため、家電や家具などの高額商品の販売とも相性が良いですし、定期販売とも相性が良いといえます。

海外でも好まれるため、海外顧客をターゲットにしている場合も、真っ先に導入を検討したい決済方法です。

決済サービス会社の決め方のポイント・注意点

たとえば、ID決済を取り入れようと思っても、「Amazon Pay」「PayPay」など、さまざまなID決済サービスの会社があるのでどの決済会社と契約すれば良いか迷ってしまいますよね。

最後に、決済サービス会社を選ぶときのポイントをご紹介します。ぜひ決済サービス会社を選択するときの参考にしてくださいね。

自社ECサイトのシステムで利用できる会社か

決済サービスを選択するときは、自社のECサイトのシステムに対応しているかをまずチェックしましょう。

対応していないものを導入すると、開発費用が別で発生したり、十分にサポートを受けられなかったりなどのデメリットがあります。

ECサイトを作成する前であれば、取り入れたい決済サービスを決めた後に、対応しているシステムを選んでサイトを作成する方法もあるでしょう。

セキュリティ対策やサポート体制は十分か

先ほども参照した総務省の「通信利用動向調査報告書」によると、インターネットを利用するときに、全体の約9割の人が「個人情報や利用履歴が外部に漏れていないか」不安に感じたり、全体の約4割の人が「電子決済の信頼性に不安を感じたりしている」そうです。

セキュリティ面に不安があると、カゴ落ちやECサイトの利用回避の原因にもなります。そのため現代は、ECサイトのセキュリティ対策は必須です。

決済サービスを選択するときは、クレジットカードなら常時SSLやセキュリティコード、3Dセキュアなどの対策が講じられているか、ID決済やキャリア決済なら2段階認証などに対応しているか、などのセキュリティ面も確認しておきましょう。

あわせて、導入時や導入後にどのようなサポートを提供しているか、サポート体制も見ておきましょう。サポート体制は、自社にシステムに関する知識がどれくらいあり、どれくらいサポートが必要なのかがポイントです。

同じサービスでもプランによって電話サポートが受けられたりチャット・メールサポートのみなど変わってくるので、きちんと確認しましょう。

また、導入事例や導入後のサポート事例などもサイト上でよく確認することをおすすめします。

導入・運用コストをシミュレーションしておく

決済サービスを導入すると、導入費用や手数料(月額手数料や決済手数料)がかかります。サービスによって利用料や料金体系が異なりますので、どのくらいのコストがかかりそうか導入前にきちんと確認することが大切です。

短期的なシミュレーションだと全体のコストを把握しにくいので、3年先5年先など長いスパンでシミュレーションを行い、比較すると良いでしょう。

まとめ

利用者が購入を検討していたにもかかわらず購入まで至らないカゴ落ちを防止するには、ECサイト訪問者や利用者にとってニーズの高い決済方法を取り入れていくことも重要です。

さまざまな決済方法が登場して何を取り入れて良いか迷う部分もあるかと思いますが、基本は取り扱う商品や利用者層、ECサイトのシステムの対応を意識しながらニーズの高い決済方法の導入を検討していきましょう。

この記事はカラーミーショップの公式Webメディア『よむよむカラーミー by GMOペパボ』の記事を、ネットショップ担当者フォーラム用に再編集したものです。

- この記事のキーワード