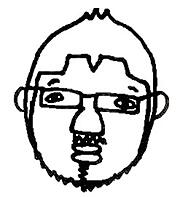

新型コロナウイルス感染症の影響で売り上げが前年同月比で50%以上減少している法人や個人事業主に対し、法人は200万円、個人事業者などへは100万円を上限に現金を給付する「持続化給付金」について経済産業省は5月1日、申請用のホームページを開設した。

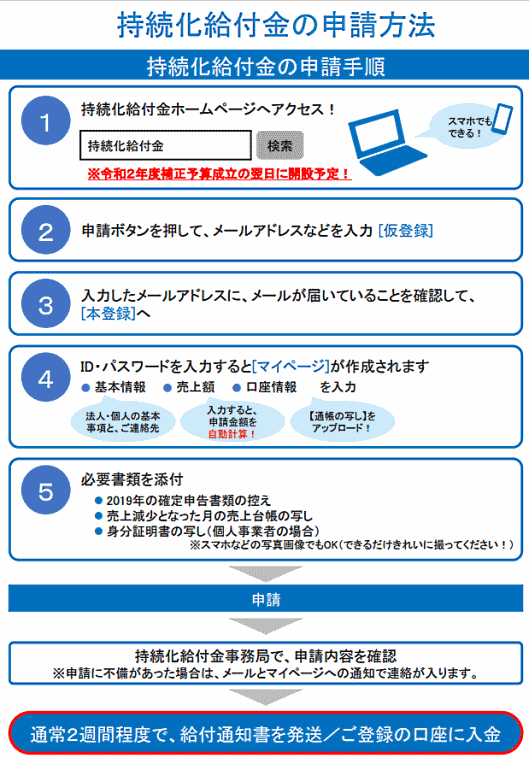

「持続化給付金」は、申請後2週間程度で給付することを想定している。

持続化給付金コールセンターも開設する。

▽持続化給付金事業 コールセンター

- 受付時間:8時30分~19時00分(5月・6月は毎日、7月から12月は土曜日を除く)

- 直通番号:0120-115-570

- IP電話専用回線:03-6831-0613

「持続化給付金」とは

「持続化給付金」は、新型コロナウイルス感染症の拡大に伴うインバウンドの急減、自粛などの影響を受けている中堅企業、中小企業、小規模事業者、フリーランスを含む個人事業者、医療法人、農業法人、NPO法人、社会福祉法人といった会社以外の法人に対して、事業全般に利用できる給付金を支給する制度。

農業、漁業、製造業、飲食業、小売業、作家・俳優業など幅広い業種で、事業収入(売上高)を得ている法人・個人が対象となる。

「持続化給付金」で受け取れる給付金の条件は?

新型コロナウイルス感染症の影響により売り上げが前年同月比で50%以上減少している法人や個人事業主で、法人は200万円、個人事業者などは100万円が上限。

法人の場合は、資本金の額または出資の総額が10億円未満、または常時使用する従業員の数が2000人以下の企業。

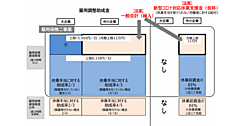

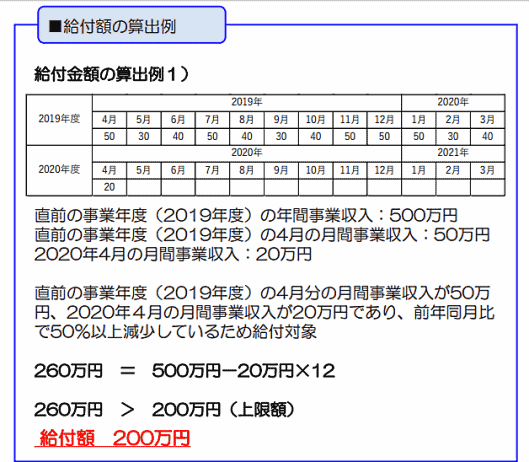

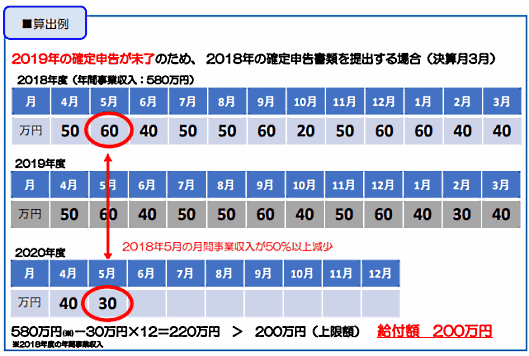

2019年の売上高を基準にし、2020年中の売上高が50%以上減少した月の売り上げから計算することを基本とする。2020年1月から2020年12月のうち、前年同月比で売り上げが50%以上減少したひと月について事業者が選択できる。算出方法は次の通り。

法人の場合

給付額(上限200万円):前年の総売上(事業収入)―(前年同月比▲50%月の売上×12か月)

※金額は10万円単位。10万円未満の端数は切り捨てる

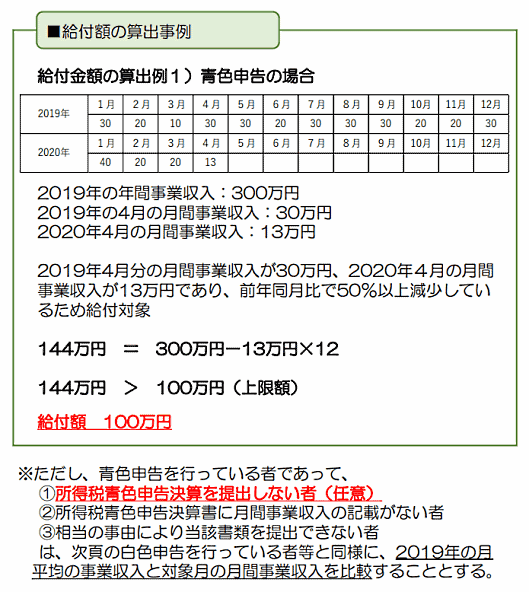

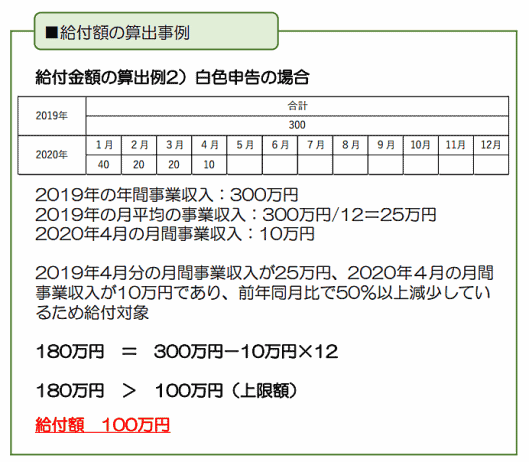

個人事業主の場合

給付額(上限100万円):2019年の年間事業収入―(前年同月比▲50%月の売上×12か月)

※金額は10万円単位。10万円未満の端数は切り捨てる

申請期間はいつまで?

給付金の申請期間は2020年5月から2021年1月15日まで(電子申請の送信完了の締め切りが2021年1月15日の24時までとなる)。

たとえば、現在の手元資金は枯渇していないものの、2020年夏以降の売り上げに大きな影響が出てくると予想される場合、2020年後半までの売上50%減を見越して、申請を先延ばしするという選択もできる。

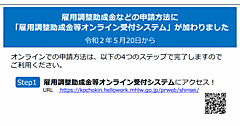

申請方法は?

専用ホームページでの申請を基本とするが、必要に応じて感染症対策を講じた上で完全予約制の申請支援(必要情報の入力等)を行う窓口を順次設置する。

事業者が1つのアカウントで複数の行政サービスにアクセスできる認証システム「GビズID」の取得は必要ない。

「持続化給付金」のホームページで申請ボタンを押し、メールアドレスなどを入力(仮登録)。届いたメールから専用ページでID・パスワードを入力してマイページを作成、必要書類の添付など手続きを行う。

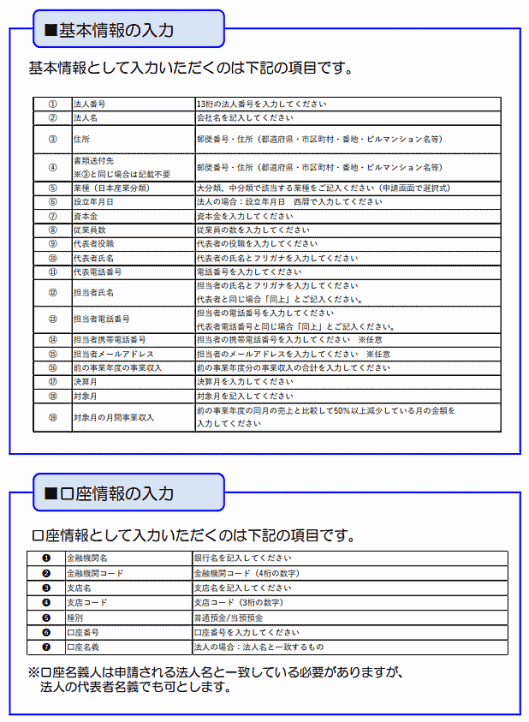

法人の場合

申請には次の3種類の証拠書類などの提出が必要になる。

- 確定申告書類(確定申告書別表一(1枚)、法人事業概況説明書(2枚)※少なくとも、確定申告書別表一の控えには収受日付印が押されていること)

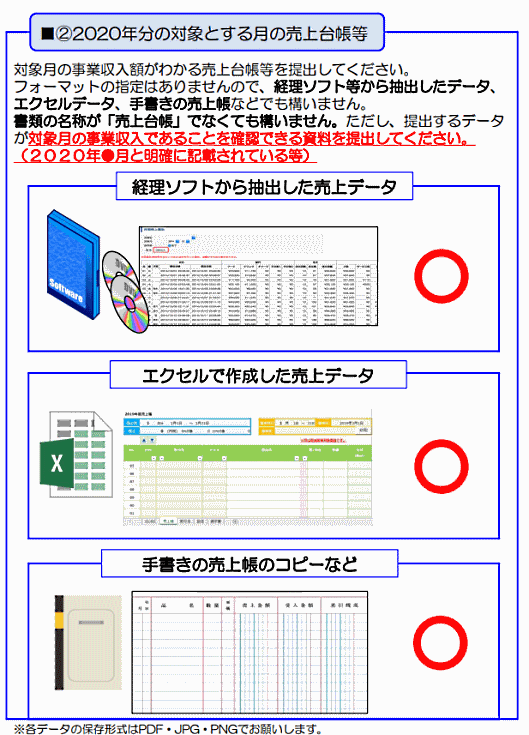

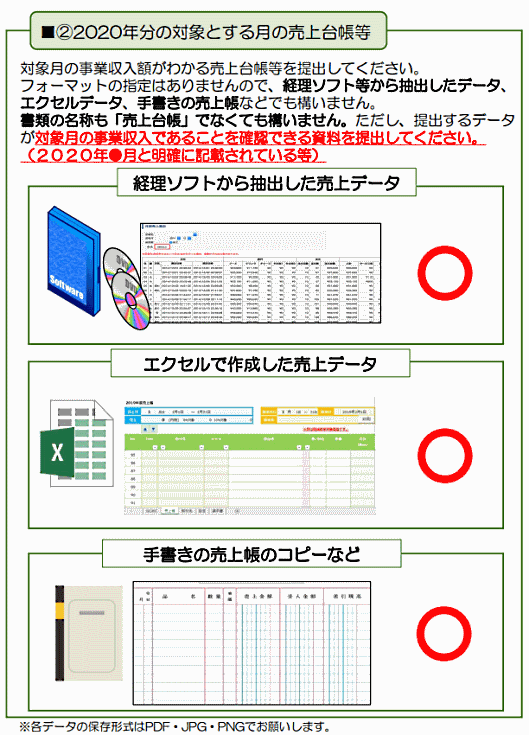

- 2020年分の対象とする月(対象月)の売上台帳など(対象月の売上台帳など)

- 通帳の写し(銀行名・支店番号・支店名・口座種別・口座番号・口座名義人が確認できるもの)

スキャンした画像だけでなく、デジタルカメラやスマートフォンなどで撮影した写真(データ形式は、PDF、JPG、PNG)も許可する。

前年事業年度における確定申告の申告期限前、申告期限が延長されている場合など、相当の事由で対象月の直前の事業年度の確定申告書類が提出できないケースは、次のいずれかの書類を用意することを認めている。

- 2事業年度前の確定申告書類(給付金の計算も2事業年度前と比較する)

- 税理士による押印および署名のある、対象月の属する事業年度の直前の事業年度の確定申告で申告したまたは申告予定の事業収入を証明する書類(様式自由)

個人事業主の場合

申請には次の4種類の証拠書類などの提出が必要になる。

- 確定申告書類

- 青色申告の場合(確定申告書第一表(1枚)、所得税青色申告決算書(2枚)※少なくとも、確定申告書第一表の控えには収受日付印が押されていること)

- 白色申告の場合(確定申告書第一表(1枚)※収受日付印が押されていること)

- 2020年分の対象とする月(対象月)の売上台帳など(対象月の売上台帳など)

- 通帳の写し(銀行名・支店番号・支店名・口座種別・口座番号・口座名義人が確認できるもの)

- 本人確認書の写し(本人確認書類 → 運転免許証の裏表、個人番号カードの表面、写真付きの住民基本台帳カードの表面、在留カード・特別永住証明書・外国人登録証明書、のいずれか ※申請を行う月において有効なものに限る)

※上記を保有していない場合は、住民票の写しとパスポート、住民票の写しと各健康保険証(両面)のいずれか

2019年の事業収入に関する証拠書類などとして、2019年分の確定申告書類を提出できない場合、次の2つのうちいずれかを代替の証拠書類などとして提出できる。

- 2019年分の確定申告の義務がない場合やその他相当の事由により提出できない場合

→ 2019年分の市町村民税・特別区民税・都道府県民税の申告書類の控えを提出

→ 市町村民税・特別区民税・都道府県民税を提出した場合、月別の収入が確認できないため、年間事業収入を12か月で割って月平均の事業収入を算出。2020年の対象月の事業収入がこれと比較して50%以上減少している場合は、給付対象となる。 - 「確定申告期限の柔軟な取扱いについて」に基づいて、2019年分の確定申告を完了していない場合、または住民税の申告期限が猶予されており当該申告が完了していない場合

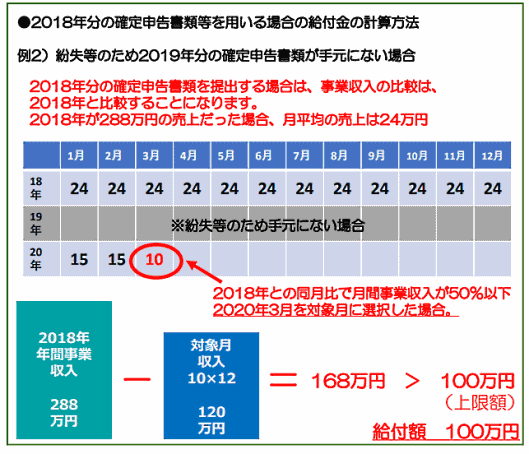

→ 2018年分の確定申告書類等の控えまたは2018年分の住民税の申告書類の控えを提出

→ 2018年分の確定申告書類を提出する場合は、事業収入の比較は、2018年と比較することになる

創業間もない、季節変動がある……などに対応する特例について

法人の場合

創業特例(2019年に設立した法人)

2019年1月から12月までの間に法人を設立した場合、2019年の月平均の事業収入に比べて、対象月が50%以上減少しているケースは、特例の適用を選択することができる。

給付額(上限200万円):(2019年の年間事業収入÷2019年の設立後月数×12か月)―(前年同月比▲50%月の売上×12か月)

※金額は10万円単位。10万円未満の端数は切り捨てる

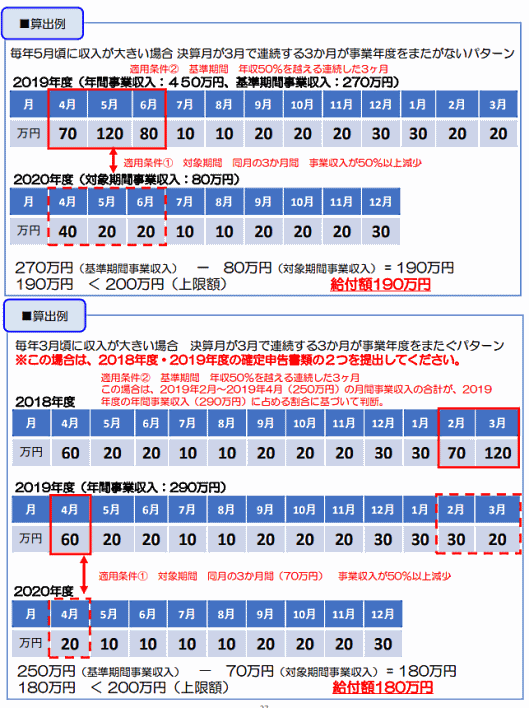

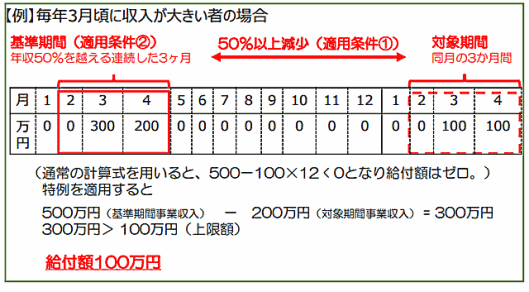

季節性収入特例(月当たりの収入変動が大きい事業者)

収入に季節性がある場合など、特定期間の事業収入が年間事業収入の大部分を占める事業者について、次の適用条件を満たす場合、特例の適用を選択することができる。

- 2020年の任意の1か月を含む連続した3か月(対象期間)の事業収入の合計が、前年同期間の3か月(基準期間)の事業収入の合計と比べて50%以上減少している

- 基準期間の事業収入の合計が、基準期間の属する事業年度の年間事業収入の50%以上を占める。ただし、基準期間が複数の事業年度にまたがる場合(季節性収入が年度をまたぐ場合)は、基準期間の終了月の属する事業年度の年間事業収入の50%以上を占めること

※対象期間の終了月は2020年12月以前

個人事業主の場合

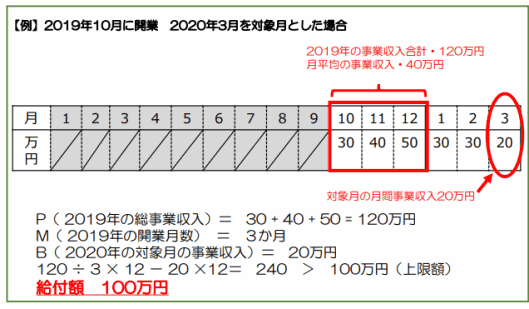

新規開業特例(2019年に新規開業した事業者)

2019年1月から12月末までに新規開業した個人事業者は、次の適用条件を満たし、新規開業を確認できる書類を提出する場合、特例算定式の適用を選択することができる。適用条件は、2020年の対象月の月間収入が、2019年の月平均の事業収入より50%以上減少している場合。

給付額(上限100万円):(2019年の年間事業収入÷2019年の開業後月数×12か月)―(前年同月比▲50%月の売上×12か月)

※金額は10万円単位。10万円未満の端数は切り捨てる

季節性収入特例(月当たりの収入変動が大きい事業者)

収入に季節性がある場合など、特定期間の事業収入が年間事業収入の大部分を占める事業者について、次の適用条件を満たす場合、特例の適用を選択することができる。

- 2020年の任意の1か月を含む連続した3か月(対象期間)の事業収入の合計が、前年同期間の3か月(基準期間)の事業収入の合計と比べて50%以上減少している

- 基準期間の事業収入の合計が、基準期間の属する事業年度の年間事業収入の50%以上を占める。ただし、基準期間が複数の事業年度にまたがる場合(季節性収入が年度をまたぐ場合)は、基準期間の終了月の属する事業年度の年間事業収入の50%以上を占めること

※対象期間の終了月は2020年12月以前

- 中小法人などに向けた資料

- 個人事業者などに向けた資料

- この記事のキーワード