アマゾンの元幹部が語る「Amazonが食品業界に注力する理由」

アマゾンの戦略に、ウォルマートやクローガーなどライバル企業はどう対向する?

2019年3月14日 10:00

「2030年から2035年の間に、アマゾンの食料品売上はウォルマートを抜く可能性がある」と言うアナリストもいます。しかし、そうなるためにはアマゾンは数千もの店舗を新たに作るか、買収しなければいけないでしょう。

アマゾンは今後拡大が見込める市場にしか参入しません。アマゾンが食品ビジネスに参入したのは、8,400億ドルの食料品市場のほんの数パーセントを獲得したいからではないのです。食料品に関する消費者のニーズに応えるマーケットリーダーをめざしているのです。

アマゾンの元幹部で現在は大手食品店向けのサプライチェーンコンサルタントをしているブリッタン・ラッド氏はこう語ります。

ウォールストリートジャーナル紙によると、アマゾンは早ければ2019年末にロサンゼルスで食料品チェーン店を立ちあげる予定です。また現在、サンフランシスコ、シアトル、シカゴ、ワシントンDC、フィラデルフィアのショッピングセンターとも店舗オープンの協議をしています。同紙によると、地域の食品チェーン店を買収し、素早く新しい店舗を開店するような動きもあるようです(この記事に関して、アマゾンの広報担当者からのコメントは得られませんでした)。

オフライン/オンラインの食料品売上の状況は?

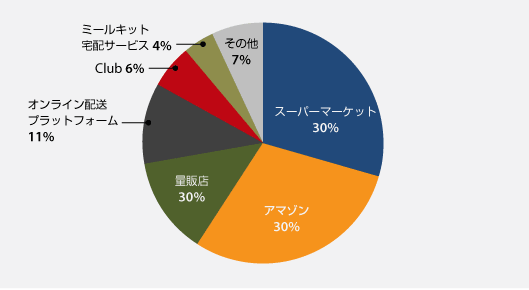

現段階でオンラインの食料品売上はアマゾンが独占しています。食料品の小売事業と消費者向け包装品事業のコンサルティングを行うBrick Meets Click社がアメリカの4,855人を対象に2018年5月に行った調査によると、2018年の最初の数か月で、アマゾンは全米のオンライン食品売上の30%を獲得しています。

その数字はすべての食品チェーン店のオンライン売上合計と同等になりますが、実店舗が強い食品市場全体においては、まだまだ低い数字と言えるでしょう。

Brick Meets Click社によると、2018年の全米における食料品売上におけるオンライン売上の割合はたった5.5%。2019年には6.3%まで上がると同社は予想しています。店舗での売上が大きい食料品市場における現在のリーダーはウォルマートです。ユーロモニターによると、店舗での食料品売上シェアの25.9%がウォルマートでした。別の調査で発表されたホールフーズの市場シェアは約2%です。

Brick Meets Click社のチーフアーキテクト、ビル・ビショップ氏はこう語ります。

小売事業者がECに参入する大きな動機はアマゾンとの競争でした。実店舗の存在感を拡大して、オムニチャネル事業者になろうとするアマゾンの戦略は、実店舗でビジネスをする伝統的な小売事業者にとって、新たな挑戦になるでしょう。

2018年のホールフーズ買収と、レジなしのコンビニ店舗「Amazon Go」のオープンに続き、実店舗拡大は3つ目の挑戦

アマゾンが食料品市場で存在感を増す方法

「もし本当にアマゾンが実店舗を新しくオープンするなら、ECが成長し続ける中でも、良いデザイン、良い立地の実店舗は今後も大切だという証拠になるでしょう」とブーリアー氏は話します。

アマゾンは2021年までにアマゾンゴーを3,000店にまで増やしたいと考えているようですが、現在はシカゴ、サンフランシスコに4店舗ずつ、サンフランシスコに2店舗の計10店。ホールフーズの店舗は北米で479店ありますから、競合に比べればまだ存在感は低い状態です。

全米最大の食料品販売事業者、ウォルマートは全米で4,750店あります。二番手のクローガーは、25州に2,800店、三番手のアルバートソンズは35州とワシントンDCで2,300店展開しています。

食料品市場で成功するには、アマゾンは実店舗を大幅に増やす必要があります。全米の食料品小売事業でリーダーになるために、アマゾン(「全米EC事業 トップ1000社データベース 2018年版」第1位)はウォルマート(同 第3位)やクローガー(同 第86位)と直接対決しなければなりません。それにはより多くの店舗が必要だとラッド氏は言います。

デロイトとアマゾンで行った調査結果で、アマゾンがクローガーやウォルマートから食品の市場シェアを奪うには、最低2,150店舗が必要です。

アマゾンがそれほど多くの店舗をオープンしたら、2027年から2030年の間にクローガーの食品売上を超えることになると、ラッド氏は考えます。そして、2030年から2035年の間にはウォルマートを超える可能性もあるそうです。 「アマゾンは消費者により良いサービスを提供できるため、クローガーやウォルマートと同じ数の店舗は必要ないでしょう」とラッド氏は言います。

アマゾンにとって最善の選択は、全米に1,850の店舗を持ち、すでに食品販売事業者として重要なポジションにあるターゲット(同 第17位)を買収し、ターゲットの店舗内にアマゾンの食料品店を出店することだろう、とラッド氏は話します。

しかし、それ以外の方法もあります。例えば、19の州で300以上の店舗を構え、自然食料品を販売しているスプラウツ・ファーマーズ・マーケットを買収すると同時に、地域の小さな食料品チェーンを買収するという方法です。アマゾンが別の場所の土地を店舗オーナーにリースして、お店を空けてもらうこともできるでしょう。 ラッド氏は言います。

私の調査では、アマゾンの戦略次第では、2023年から2025年までに2,150店舗まで増やすことができるでしょう。食料品販売事業では実店舗が重要です。もしもアマゾンが全国的に存在感を増すことができなければ、とても不利なのです。

アマゾンがウォルマートやクローガーなど、他の食品事業者の真似をすることを推奨しているわけではありません。アマゾンが食料品の小売事業を再定義して、食料品店への訪問に新な価値を提供するべきだと考えています。食料品のオンライン販売は増えていますが、カスタマイズされたメニューや調理済みの食品に関しては、実店舗の方がサービスがよいと考える消費者も増えています。

実店舗の設置はアマゾンにとって後退ではなく、新しい選択肢を消費者に与えるチャンスなのです。

アマゾンが食料品市場に参入したい理由

そもそもなぜアマゾンは、マージンの低いことで知られる食料品市場に取り組むのでしょう?

「食料品の買い物は至る所で行われます。どんな家庭も食料品を買うからです。食料品のインフラに入り込むことで、消費者との関係を築き、アマゾンの他の商品やサービスにつなげるねらいがあるのです」とビショップ氏は言います。

ラッド氏も「消費者は他のどんなものよりも食料品を購入します。マージンが低いビジネスであっても、食料品市場でリーダーの座を確立できれば、オンラインで販売しているよりマージンの高い商品を買ってもらう可能性が高くなると、アマゾンは考えているのです」と話します。

それ以外にも、食料品店舗をオープンすれば、消費者の生活に食い込んでいくことが可能になります。食料品や保険、薬局、ヘルスケア、エンターテインメントの分野でも存在感を増していくでしょう。「アマゾンは、消費者にとって関連性が低い企業は失敗することを理解しています。新しいサービスを作り、新しいカテゴリーに参入することで、常に消費者に高い関連性を提供することができるのです」とラッド氏は言います。

アマゾンが食料品店ビジネスを前進させる中、他の事業者は競争に備えてさまざまな準備をしておかなければいけないと、ビショップ氏もラッド氏も考えています。

ビショップ氏は言います。「消費者へのサービス提供にかかるコストを削減する必要があるでしょう。しかも、大幅に削減する必要があります。店舗内でのディスプレイを変更したり、棚や倉庫で働くスタッフを減らすため、より確実な在庫管理システムを使うなど、消費者に直接影響を与えないような戦略を取ることも可能です」

ビショップ氏によると、全米35州で1,800以上の店舗を展開しているドイツのディスカウント食料品チェーン店アルディ(Aldi)が好例として参考になるそうです。Aldiは商品の梱包を開封して個別に棚に並べるのではなく、ケースごと棚に置くことによって、人件費を削減しています。

ラッド氏は、食料品小売事業者は、戦略的で大きな変化を起こす必要があると考えています。たとえば、クローガーとターゲットの合併や、クローガーと23州で約2,000店舗を運営するアホールド・デレーズ(インターネットリテイラー社発行「全米EC事業 トップ500社」第62位)の合併などです。もしくは、コストコがクローガーを買収するという選択肢もあると言います。

ウォルマートは、その店舗数が大きな強みです。ウォルマートのオンラインでの努力はもちろん重要ですが、実店舗こそがウォルマートの圧倒的な強みなのです。さらに競争力を高めるために、ウォルマートはホーム関連商品を取り扱うLowe's Cos(「全米EC事業 トップ1000社データベース 2018年版」第21位)やMenards(同 第224位)を買収するのがおすすめです。

ラッド氏は、ウォルマートはコンビニの数を増やし、食料品と統合して、コンビニで食料品を受け取れるようにするべきだと考えています。

ウォルマートにとって食料品は核兵器のようなもので、必ず勝たなければいけない軍備競争なのです。アマゾンが食料品の売り上げでクローガーを抜いたら、ウォルマートは最終的に失敗するでしょう。アマゾンにとっては簡単な話です。アマゾンが将来的な脅威になるのを防ぐために、ウォルマートはあらゆる手段を講じないといけません。

12月31日で終了した第4四半期で、ホールフーズ、Amazon Books、Amazon Goを含む、アマゾンの実店舗での売上は、前期の45.2億ドルに比べて2.75%ダウンの44億ドルでした。

アマゾンのCFO ブライアン・オルサルブスキー氏によると、売上ダウンの理由はホールフーズの2017年の第4四半期にあるそうです。1年前の第4四半期は、ホールフーズの売り上げが5日分多くで含まれていたためです。また、Prime Now経由のホールフーズのオンライン販売の売上は、実店舗ではなくアマゾンのオンライン売上に計上されています。

- この記事のキーワード