eコマース企業の売却を準備するのに最適な時期は、今です。評価額を最大化するため、買い手にとって魅力的な会社を構築しましょう。

ビジネスを評価する4つの特徴

企業は通常、EBITDA(税引き前の経常利益に利息の支払い・受け取りを加えた数値に、減価償却費を加えた数値)の倍率で評価されます。EBITDAは、税引前キャッシュフローの略語です。理論的には、EBITDAを使うのは正しくないかもしれませんが、業界標準となっています。

EBITDAの倍率は、低いもので2倍から3倍、高いものでは15倍から20倍以上にもなります。収益性の高いeコマース事業および企業のほとんどは、EBITDAの5倍から15倍の間で売却されています。

何がこの差を生むのでしょうか? 買い手は何を求めているのでしょうか?

ビジネスは多くの側面から評価されますが、以下の4つの特徴が際立っています。

- 競争がある産業・業界

- ビジネスの規模

- 事業の潜在的成長力

- 事業の収益性

競争がある産業・業界

成長が期待される産業は、成長が遅れている成熟産業よりも高く評価されます。たとえば、小さな機器を販売する会社は、商品を出荷しなければビジネスは成り立たないため在庫を抱えます。これは実質的に商品コストとなります。

しかし、非在庫のサービス業は、商品の限界費用が実質的にゼロになり得るため、より高く評価されています。

ビジネスの規模

規模はいくつかの理由で評価されます。

大企業は、中小企業よりも強力な経営陣と、より多くのシステムや統制を有していると考えられます。従って、大企業は簡単に倒産しないのです。

より大きなビジネスは、損益計算書上で目立った変化をもたらすことが可能です。

規模の大きな事業は、より多くの負債を抱えることが可能です。負債能力は、その企業を買収するために必要な株式の量を減らし、その結果、株式リターンを増加させます。

事業の潜在的成長性

買い手は未来を買います。そのため、成長率が重要な要素となります。5~15%の売上成長率は「普通」です。一方、年間20%~30%の成長率は、買い手にとってエキサイティングな数字です。

事業の収益性

収益性こそが、私たちがビジネスをする理由です。

他に価値を高めるものは?

独自性のある商品は、Amazonなどとの競争で有利になるため、eコマースビジネスにとって重要です。同じ商品でなければ、価格比較はより難しくなります。

強力な経営陣は、買収者にとって、ビジネスが一個人に過度に依存していないことの安心感を与えます。

過去と現在の強力かつ正確な財務情報は、将来の業績を確信を持って予測するための基礎になります。

再マーケティングが可能な大規模な顧客データベースがあれば、ライフタイムバリュー(LTV)が高まります。

優良な見込み客を多く抱えていれば、事業の継続的な成長が可能です。

リピートビジネスは、企業が顧客に対して再度アプローチすることで、LTVが高まります。一般に、既存顧客は見込み客よりも反応がよく、消費額も多いです。

検索エンジンでの上位表示は重要ですが、自分ではどうすることもできません。SEM、Eメール、郵便、有料マーケティングは、企業がコントロールできるものであり、それゆえ評価されます。マーケティングの予算が増えれば、それに伴って売上や規模も増えるはずです。

平均注文額が高ければ、顧客獲得に多額の費用をかけることができるのが一般的です。

レビューが高く、ネットプロモータースコアが高ければ、セールスポイントになります。

価値を減少させるものは?

運転資金需要

商品を運搬・出荷するビジネスには、在庫リスクとファッション・リスクがあります。また、企業が成長するにつれ、運転資金への追加投資は、利用可能なキャッシュフローを食いつぶしてしまいます。さらに、陳腐化した在庫や動きの遅い在庫は、通常、購入価格に反映されます。

情報システムの不備

投資には情報が必要です。貧弱なシステムは、数字に対する信頼性を低下させます。さらに、将来の設備投資の必要性も指摘されます。

集中度

ベンダーや顧客の集中(通常、仕入れや売上高の25%以上)は、サードパーティによる変更が売上高や利益に影響を与えるリスクを生み出します。

Amazonや他のマーケットプレイスに依存しすぎることは、問題であることを忘れてはいけません。Amazonはライバルであり、パートナーではないのです。

1つのマーケットプレイス経由の年間売上高が全売上高の10%以上を占めるようなことがあってはいけません。Amazonのみで展開するブランドを専門に買収する企業もありますが、こうした投資家は通常、控えめなEBITDA倍率しか払いません。多くの伝統的な買い手は、マーケットプレイスを好みません。それには次のような理由があります。

- マーケットプレイスによっては顧客情報を開示しないため、再販が困難

- マーケットプレイスの手数料

- マーケットプレイスは企業のデータにアクセスでき、商品をたたき売りしたり、企業に卸売り関係を強要することが可能

- マーケットプレイスは、販売者のビジネスとは関係なくルールを変更できる

不採算のeコマース企業を売却することは可能か?

はい、可能です。しかし、以下の点を考慮する必要があります。

- 黒字化への道筋はあるか?

- 買収する企業は、買収した企業を黒字化するために、経費を削減したり、売上高を伸ばしたりできるか?

- 買い手に価値をもたらす独自資産やユニークな資産があるか?

- 売却価格は?

その他のeコマース関連事項

ドロップシッピングを戦略として採用している企業にとって、ドロップシッピングの在庫はどのような効果があるでしょう? そこには、相反する2つの考え方があります。

典型的なのは、運転資金が少ない業態なので、価値を高めることができます

しかし、商品は独自のものではありません。独自性は、顧客をがっちり掴んでいない限り、より重要になります。ビジネスの価値は、商品を所有するか、顧客を所有することにあるのです。

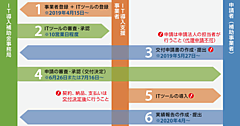

eコマース事業売却のプロセス

eコマース企業の売却プロセスは、ほとんどの企業の売却プロセスとよく似ています。このプロセスには、4つの重要な段階があります。

準備期間(1-2ヶ月)

投資銀行との契約が締結されると、プロセスが本格的に開始されます。4週間から8週間の間に、投資銀行は次の3つの重要な項目を準備します。

1. 買収候補企業リストと連絡先

このリストには、投資銀行がアプローチする財務および戦略的買収候補者がすべて含まれています。通常、売主はこのリスト、特に候補者の数や個々の戦略的候補者に大きな影響力を持ちます。

リストは、1社の買収候補から数百社の候補までさまざまです。よりターゲットを絞ったリストは、広範なリストよりも取引の成功の可能性を低下させます。しかし、多くの売り手は、ビジネスが売りに出されていることを市場に知られるリスクを避けたいと考えています。

ダイレクトマーケティング同様、投資銀行が100社の買収候補者にアプローチする場合、CIM(機密情報メモ)のコピーを受け取るためにNDAにサインするのは50社程度でしょう。次に、10~15社だけが、Indication of Interest (IOI)を提出するでしょう。

最後に、5〜10社が「拘束力のないオファー」を出すかもしれません。つまり、クライアントは完璧な買い手を知思い描いているかもしれませんが、このプロセスはちょっとした数字のゲームなのです。投資銀行の間では、"One buyer is no buyer. "(買い手が1人では成立しない)という言葉もあります。

2. 機密情報メモ(CIM)

CIMは、事業内容を詳細に説明するものです。CIMには、潜在的な買収者が予備入札を行うかどうか、またその価値を判断するために必要なすべての情報が含まれていなければなりません。CIMは、約25ページから100ページ以上にも及びます。

会社の歴史、財務データ、eコマースデータ、商品、オペレーション、経営陣など、すべてCIMの中で議論されます。

3. エグゼクティブサマリーまたはティーザー

ティーザーは通常、企業のセールスポイントと説明を1ページにまとめたものです。このティーザーは、CIMを受け取るためにNDAにサインする、潜在的な買収者を引き付けるように設計されているため、ほとんどの場合、無記名で機密情報として提示されます。

その他の準備ツール

売り手のQuality of Earningsレポート(Q of E)は、スムーズな取引のなかでは、すでに一般的になっています。売り手は、会計事務所を雇い、財務内容を確認し、調整を行い、継続的な経費を調査します。

買い手は通常、デューデリジェンス売り手の「Q of E」を実施します。そのため、近年は売り手も攻めの姿勢で「売り手のQ of E」を作成し、買い手の「Q of E」で指摘されそうな問題を想定しているのです。

マーケティング(2-3ヶ月)

ティーザーとCIMが完成したら、投資銀行は、Eメール、電話、郵便などで買収希望者にコンタクトを取ります。銀行は、ティーザーと電話での会話を利用して、買い手候補にNDAにサインするよう働きかけます。

NDAは、買い手候補が情報と取引の可能性を秘密にし、情報を買収の評価目的にのみ使用することを明記します。通常、買い手は、アドバイザーがNDAに従うことに同意すれば、そのアドバイザーと情報を共有することが許可されます。

1-2ヶ月後、銀行はIndication of Interestで予備入札を依頼します。IOIの提出後、複数の買い手候補が招待され、経営陣と会い、施設を見学し、売り手に直接質問をします。この経営陣との面談は、LOI(Letter of Intent)を求める前段階のものです。IOIを提出したすべての人が、この経営会議に招待されるわけではありません。IOIを提出した方全員が招待されるわけではなく、IOIの審査に「合格」した方のみが招待されます。

交渉(1-2ヶ月)

経営陣のミーティングの後、投資銀行は利害関係者にLOIの提出を求めます。ここでは、価格、対価の種類、主な補償の原則、資本調達先など、すべての主要なビジネス条件が提示されます。投資銀行と売り手は、LOIを提出した当事者と交渉し、価値を高め、条件を改善していきます。ある買い手が他の買い手を出し抜こうとするオークションが発生するのは、ごく普通のことです。

最終的には、1社の買い手候補との間でLOIが締結されます。LOIは重要な条件を明記していますが、拘束力はありません。提示されたすべてのデータを検証し、既知および未知の負債をすべて明らかにするために、精緻な調査を行う必要があります。LOIは、正式な握手契約のようなものです。

デューデリジェンスとクロージング(2〜4ヶ月間)

デューデリジェンスは、非常に疲れる作業です。まず、売上高、利益、マーケティング、流動負債、コスト、給与など、事業のすべての事実を確認し、調査します。

次に、すべての法的文書を調査します。契約書、会社書類、従業員の福利厚生など、すべて最新で完全なものでなければいけません。最後に、すべての負債と資産を検証します。税務上の負債、環境条件、情報システム、在庫の質など、すべてが詳細に調査されます。

デューデリジェンスによって、買い手はビジネスの隅々まで非常に徹底した調査を行うことができます。一方、eコマース企業にとって、常に問題となるデューデリジェンスの領域がいくつかあります。

- 売上税の負担:Wayfairの判決以来、企業は各地で売上税を納付する責任があります。未提出の場合、責任は売り手にあります。ほとんどの買い手が、クロージングまでに各州や管轄区域の税金を支払い、最新の状態にすることを売り手に要求します

- 帰属:売上税ほどではありませんが、買い手は、クロージングまでにその金額を送金するよう要求することがあります

- 老朽化した在庫:起業家は、1 年以上経過した在庫や、売れ行きの悪い在庫を抱えることが多いですが、買い手は通常、古い在庫の価値を割り引いて考えます。これは、正味運転資本調整額を計算する際に問題となります

- プライバシー:カリフォルニア州やヨーロッパでは、プライバシーポリシーやCookieに関する規制が進んでいます。企業がPCIに準拠するためには、すべての規制について最新の情報を入手することが必要です

- 新型コロナウイルス:コロナがビジネスに及ぼした影響を正確に見積もるために、売上と利益を正規化することが一般的です

- サイバーセキュリティ:適切なソフトウェアと手順を調査します

デューデリジェンスには、売り手の収益の質に関する報告書が含まれることもあります。その他、専門家である第三者(会計、税務、従業員、人事)が作成するレポートが典型的です。買い手は、自分たちが何を買っているのかを正確に知りたがるのです。

デューデリジェンスと同時に、最終的な書類の準備も行われます。売買契約書(P&S)、従業員契約書、競業避止義務契約書などは、取引を成立させるために必要な法的文書です。P&Sは、重要な文書で、P&Sには、価格以外に、買い手と売り手が合意した条件と保証が記載されています。経験豊富なM&A弁護士を使うことは、経験豊富な投資銀行を使うことと同様に重要なのです。

クロージングは、楽しい期間です。書類にサインし、時には十数枚の書類にサインし、代金を振り込みます。おめでとうございます、これでは売却完了です。

売却をスムーズに進めるために売り手ができることとは?

- ビジネスをExcelでモデル化する……そうすることで、何が利益や売上につながるかを双方が理解できるようになります

- 新規顧客の獲得コスト(「CoA」)と顧客の生涯価値(「LTV」)を把握する……ビジネスは、LTVがCoAより大きいことを前提に構築されるべきです

- 売上高が5000万ドル以上の企業は、過去の財務状況を監査してもらう……売上が5~5千万ドルでも、少なくとも会計の "見直し "をすることが必要です

- すべてのソフトウェアライセンスを最新に保つ

- eコマースの関連データを長期的に収集する

- チャネルごとの獲得コスト

- チャネル別のLTV

- リピーター率

- 訪問回数とコンバージョン数

- チャネルごとの広告の広がり

- 季節性

- 出荷収益

- フルフィルメント費用

- 平均注文単価

- 商品荒利率

- 売上高

ビジネスオーナーは、売却するために投資銀行を必要とするのでしょうか?厳密には、必要ありません。しかし、優れた投資銀行は、いくつかの方法でビジネスの価値を高めることができます。

- 投資銀行は、経営者がビジネスの運営に集中できるようにサポートします

- 投資銀行は、取引交渉の経験を持っています

- 優れたプロセスは、価値を高めるための競争につながります

- 投資銀行は、買い手となりそうな企業の多くを知っています

なぜ投資銀行を雇うのでしょう?

- 中級市場にフォーカスするのは非効率的です。投資銀行は、複数のオファーを調達しようとします。オファーが大きく異なることもあります。最高値のオファーが最低値のオファーの2倍から3倍であることは珍しくありません

- 複数の買い手候補がいるプロセスを実行することで、取引が成功する可能性が高まります。書類上では「完璧な買い手」が存在するかもしれませんが、その「完璧な買い手」が会社を購入する準備ができている、あるいは喜んで購入するという保証はどこにもないのです

企業が投資銀行に求めるべきものは何でしょうか?該当する業界において、過去に成功した取引実績があることです。

投資銀行は、コンサルタント料と成功報酬の両方が支払われることを期待します。優秀な投資銀行は、毎月コンサルタント料を請求します。これは、銀行のリスクを低減し、オーナーが売却に真剣であることを確認するためです。コンサルタント料なしには、強固なプロセスを期待することはできません。しかし、成功報酬が総報酬の80-90%であるべきです。投資銀行は、取引が成立した場合にのみ「儲かる」のです。この取り決めは、潜在的な売り手と投資銀行の利害を一致させるものです。

なぜ取引が成立しないのか?

優秀な投資銀行は、始まったプロセスの75%から90%を成約させるべきです。しかし、取引が成立しない理由はさまざまです。

取引が成立しない理由の第一は、企業の基本的な業績が予測された数値に達しないからです

2番目の理由は、"取引疲れ "です。企業がプロセスに対する準備を必要以上に怠っていると、プロセスが長引くことがあります。買い手と売り手は、スムーズで整然としていないプロセスには見切りをつけるでしょう

さらに、デューデリジェンスによって、以前は開示されていなかった負債があることが判明し、取引が成立しないこともあります。たとえば、売上税はすべての州で支払う必要があり、これは売り手の責任ですが、すべてのeコマース企業が一貫して売上税を納付しているわけではありません

しかし、75-90%の取引は成立するはずです。